税理士が独立開業するのに適したタイミング(年齢)はある?

独立開業をお考えの方に役立つ資料ダウンロード

税理士の独立開業には高度な専門性が求められる一方で、実際には税務以外の幅広い知識も必要とされるため、一人での独立に不安を感じる人も多いでしょう。

しかし、都市部・地方問わず、若くして独立し活躍している税理士もいます。

今回は、税理士が独立開業するのに適したタイミングについて探ります。

目次[非表示]

税理士が開業する年齢は?

税理士登録者に関するデータから独立開業する傾向を探り、独立開業している年齢を探っていきます。

税理士の約7割は開業税理士

令和6年3月末時点における税理士登録者のうち、開業税理士の割合は68.4%(※1)です。つまり全体の約7割の税理士が独立して活躍していることがわかります。このデータからも税理士=独立という道は当然考える選択肢といえそうです。

区分 | 登録者数 | 割合 |

開業税理士 | 55,578 | 68.4% |

社員税理士 | 13,293 | 16.4% |

所属税理士 | 12,409 | 15.3% |

合計 | 81,280 | 100.0% |

(※1)国税庁HP:日本税理士会連合会(令和6年3月末日現在の税理士登録者数より作成)

https://www.nta.go.jp/taxes/zeirishi/zeirishiseido/rengokai/rengou.htm

(注)上記の数は「税理士登録者」です。税理士有資格者のうち、税理士登録をせず会計事務所などで働いている方は含まれません。

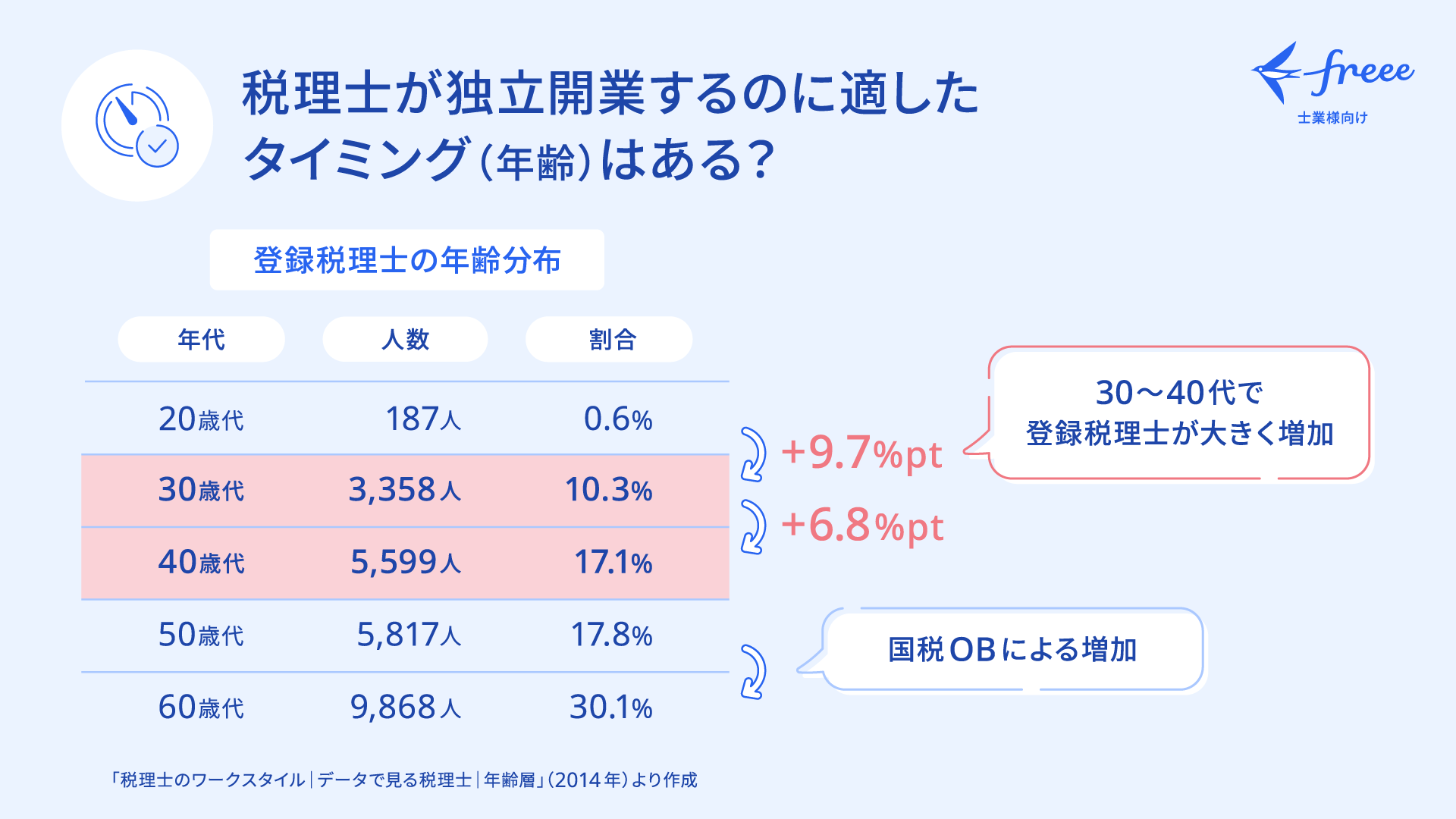

独立開業が増えるのは30代・40代

次に税理士の年齢分布に着目してみます。

次の表は、日本税理士連合会の「税理士実態調査」(平成26年)における登録税理士の年齢分布を示しています。

年代 | 人数 | 割合 | 割合増減 |

20歳代 | 187 | 0.6% | - |

30歳代 | 3,358人 | 10.3% | +9.7%pt |

40歳代 | 5,599人 | 17.1% | +6.8%pt |

50歳代 | 5,817人 | 17.8% | +0.7%pt |

60歳代 | 9,868人 | 30.1% | +12.3%pt |

70歳代 | 4,343人 | 13.3% | -16.8%pt |

80歳代 | 3,421人 | 10.4% | -2.9%pt |

(※2)日本税理士連合会「税理士のワークスタイル|データで見る税理士|年齢層」(32,747人対象を対象とした税理士実態調査より(2014年))より作成

(https://www.nichizeiren.or.jp/prospects_job/workstyle/)

有資格者であっても会計事務所で勤務する間は登録をせず、自身が独立開業するタイミングになって登録することが多いと考えられるため、先で記載したデータとおり登録税理士に占める開業税理士の割合は必然的に高くなるものと考えられます。

そのため、このデータは開業税理士の年齢分布と近いと見てよいでしょう。登録税理士の年齢別割合では60代が圧倒的に多く、次に50代、40代と続きます。

次に、年代ごとの増加の割合を見てみます。登録税理士を辞めない限り、年齢ごとに登録税理士は増えていくと想定されるため、割合が大きく増加している世代で登録税理士が大きく増加していると考えられます。

登録税理士の割合が増加するのは60代、30代、40代になります。このうち、60代以降は国税OBの税理士による開業が増えるために大きく増加していると考えられます。

税理士の独立開業に必要な税理士登録に必要な実務経験の期間は2年で、実務経験を積む期間は税理士試験の合格の前後を問わないため、最短では20代での独立開業も可能です。しかし、上記のデータを加味すると、ある程度税理士としての実務経験を積んだ30代、40代が独立開業に選ばれやすいタイミングだということが分かります。

若いうち(30代)に独立開業するメリットと注意点

30代、40代が独立開業しやすいタイミングでしたが、なかでも30代の若い時期に独立開業するメリットと注意点について紹介します。

メリット:開業初期の不安定さに柔軟に対応ができる体力・時間がある

他の業種にも当てはまりますが、体力があり、長時間労働や新たな挑戦に積極的に取り組めるため、開業初期の不安定さにも柔軟に対応できるのが強みです。

また、失敗してもリカバリーしやすく、トライアンドエラーを繰り返す時間的余裕もあります。同世代の起業家やビジネスパートナーとつながり、有益な人脈を築きやすい点も、若くして独立することの利点といえます。

注意点:顧問料の設定と顧問契約数

一方で、若い税理士特有の注意点もあります。

開業時期が早ければ、20年以上の経験がある開業税理士と違い、経験面・人脈面で不安がある状態で開業するケースも考えられます。特に人脈面の不安は顧問先の確保に直結する課題となり、顧問先を増やそうとするあまり、低すぎる顧問料で契約して業務が回らなくなったり、サービスの質が低下して顧問先との関係が悪化したりするケースがあります。

そのようにならないためにも開業直後は、価格が適正かどうかを短いサイクルで見直すようにしましょう。安価な顧問料に設定する場合には、サービスの範囲を見直すこともおすすめです。長く付き合いたい顧客をなるべく早いうちに明確化し、その顧客に価値を提供できるようサービス設計を整えることで、長期的な事務所の成長につながります。

税理士が独立開業するのに適したタイミングはある?のまとめ

税理士であればいつかは独立開業したいと考えている方も多いでしょう。独立開業は大きな挑戦であり、多くのチャンスがある選択です。

独立開業が増えるタイミングは一般的には30代・40代がボリュームゾーンです。一方で若いうちに独立開業することにも体力的・時間的に大きなメリットがあります。人脈や経験は独立してから積むことができるという考え方もあります。

周囲に合わせてタイミングを決める必要はありません。自身が税理士として提供したいサービスや理念、収入・ワークスタイルを含めた働き方やライフプランを加味して、適切な独立開業のタイミングを検討しましょう。

freeeでは税理士開業を目指す方のために独立開業時に準備すべきことのすべてが分かる「事務所開業ハンドブック」を提供しております。ぜひ、こちらも参考にしてください。

関連記事:

「税理士が独立開業を考えるきっかけとは? 」

「税理士の独立開業には何が必要?開業までの流れとかかる費用、成功のポイントを紹介」

独立開業をお考えの方に役立つ資料ダウンロード