税理士とのダブルライセンスに向いた資格とは

もう集客で悩まない!独立開業の成功に役立つ資料ダウンロード

税理士としてキャリアを積む中で、「もっと業務の幅を広げたい」「顧問先にワンストップで多角的なサービスを提供したい」と考える方は少なくありません。その有効な手段の一つが、他の専門資格を取得するダブルライセンスです。

本記事では、税理士におすすめのダブルライセンス資格とそのメリット・ライセンス取得の難易度について解説します。ダブルライセンスでさらなる収益機会の拡大を考える税理士の皆様の参考にしていただけたら幸いです。

目次[非表示]

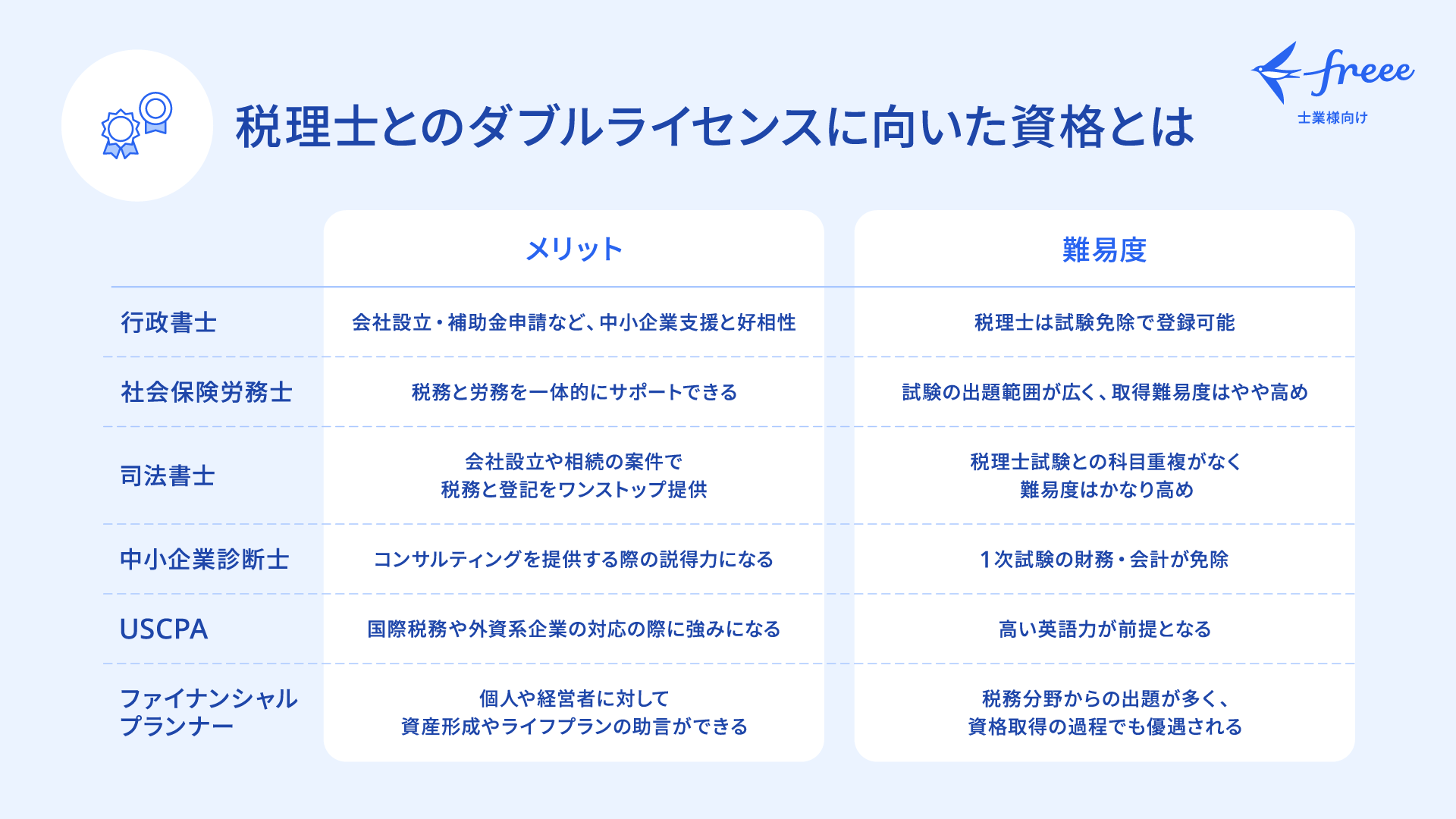

行政書士

行政書士は、官公署に提出する許認可申請書類、会社の定款、補助金の申請書類、契約書や遺産分割協議書といった文書の作成を独占的に行える資格です。税理士が行政書士を兼ねることで、開業支援や相続など、中小企業の経営者に関わるさまざまな業務に強みを持てるようになります。

行政書士は、税理士資格があれば試験が免除されるため、登録だけで取得できることも魅力です。(※1)数ある資格の中でも取得の負担が少なく、中小企業の支援と相性が良いため、ダブルライセンスを目指す税理士にとって現実的な選択肢の一つといえるでしょう。

(※1)行政書士になるには|日本行政書士連合会

https://www.gyosei.or.jp/info/registration/become

社会保険労務士

社会保険労務士(社労士)は、人事・労務の専門家として、就業規則の作成や社会保険・労働保険の申請、さらに厚生労働省が管轄する助成金申請の代理などを独占的に行える資格です。

企業にとって社会保険や労務は日常的に発生する業務であり、税務と並んで不可欠です。そのため、多くの中小企業では税理士と社労士の両方と顧問契約を結んでいます。税理士が社労士資格を兼ねることで税務と労務を一体的にサポートでき、顧問先は別途社労士事務所と契約する必要がなくなります。結果として、サービスの付加価値が高まり、顧問料の増額や契約の安定化につなげることが可能です。

社労士試験は範囲が広く難易度も高めですが、その分、取得後には税理士業務と大きな相乗効果を発揮できる資格といえます。

司法書士

司法書士は、不動産登記や商業登記といった登記申請代理を独占業務とする資格です。

会社設立や不動産取引・相続などでは、税務の手続きと同時に登記が必要となることがあります。税理士が司法書士資格を兼ねることで、登記と税務をワンストップで提供できるため、顧問先にとって利便性が高く、事務所にとっても収益機会を広げられます。特に、相続案件に力を入れている事務所や、医療法人など毎期の登記が必要となる顧問先を多く持つ場合には、継続的な増収につながる大きな強みとなるでしょう。

司法書士試験は税理士試験との科目重複がなく難関資格に分類されますが、取得できればダブルライセンスの中でも高い差別化効果を発揮できる資格です。

中小企業診断士

中小企業診断士は、経営コンサルティングのための唯一の国家資格であり、経済学や経営戦略、企業法務、ITなど幅広い知識を習得できます。

中小企業診断士資格には独占業務はないものの、経営改善や資金繰りなどのコンサルティングを行う際の説得力となり、顧問先との関係強化や新規案件の獲得につなげやすくなります。また、中小企業診断士の知識は自らの会計事務所の経営改善にも活かせます。

税理士試験合格者であれば、一次試験の「財務・会計」を免除することが選択できます。ただし、合格ラインは総得点の60%以上であるため、総得点の底上げを狙うために、得意科目は免除せず受験したほうが良い場合もあります。

USCPA(米国公認会計士)

USCPAは、米国各州が認定する公認会計士資格です。米国における監査と会計の専門家資格であり、国際会計や英文の財務諸表などに対応できる点が大きな魅力となります。

税理士がUSCPA資格を併せ持つことで、国際税務や外資系企業の対応に強みを持てるようになります。特に、海外子会社を持つ企業や外資系クライアントを多く抱える事務所にとっては、大きな武器となるでしょう。

試験はすべて英語で行われるため、合格には高い英語力も必要です。目安は、TOEIC800点程度とされており、特にリーディング・ライティング力が求められます。合格すれば、会計の知識だけでなく英語力の証明にもなり、国際案件や大手会計事務所でのキャリア形成に有利に働きます。

ファイナンシャルプランナー

ファイナンシャルプランナー(FP)は、個人や中小企業経営者のライフプランや資産形成について助言を行う資格です。独占業務はないものの、税理士試験の勉強ではカバーできない金融商品・不動産・社会保険制度・相続に関する知識を幅広く習得できるため、社会人経験の少ない税理士の基礎知識の習得や、保険営業などに役立ちます。

税務分野からの出題が多いため、税理士にとっては取得しやすい資格です。また、受験資格として求められる「実務経験」には会計事務所での勤務期間を算入することができます。さらに、税理士であればAFP認定研修において通常より優遇された税理士課程を受講できるため、上位のFP資格の取得ではやや有利になります。

ダブルライセンスに向いた資格の比較一覧表

これまで取り上げた各資格について、メリット・難易度・免除科目・税理士との相性を一覧に整理しました。

資格名 | 主なメリット | 難易度 | 免除科目 | 税理士との相性 |

行政書士 |

| 税理士は試験免除で登録のみ | 試験不要 | ◎ (会社設立、補助金申請など中小企業支援と相性が良い) |

社会保険労務士 |

|

| なし | ◎ (税務顧問と合わせて提供しやすい) |

司法書士 |

|

| なし | ◎ (税務顧問と合わせて提供しやすい) |

中小企業診断士 |

|

| 1次試験の財務・会計が免除 | ◯ (経営コンサルを提供したい事務所におすすめ) |

USCPA | 国際税務・外資系クライアント対応に強い | 高い英語力が必須 | なし | ◯ (国際業務での差別化に有効) |

ファイナンシャルプランナー |

|

| なし | ◯ (個人顧客対応に有効) |

公認会計士とのダブルライセンス

公認会計士は、会社法や金融商品取引法に基づき、一定規模以上の法人や上場企業に義務付けられた法定監査・監査証明を独占業務とする資格です。難関資格であり、税理士資格があっても免除される科目は一部に限られ、税理士業務を行いながらの合格は非常に困難といえるでしょう。

しかし、税理士が公認会計士資格を併せ持つことで、税務と会計監査をワンストップで提供でき、大企業や上場を目指す成長企業に対して高い付加価値を発揮できます。IPO支援やM&Aにおけるデューデリジェンスなど、専門性の高い分野で力を発揮できる点も大きな魅力です。

関連記事:「 税理士と公認会計士の違いとは? 」

ダブルライセンス取得で税理士としての強みに

本記事では、税理士とのダブルライセンスに相性の良い資格と、それぞれのメリットについて解説しました。

行政書士・社会保険労務士・司法書士・中小企業診断士・USCPA・ファイナンシャルプランナー、さらに公認会計士など、組み合わせる資格によって強みを発揮できる分野は大きく異なります。自分のキャリアや事務所の方向性に合った資格を選びダブルライセンスを取得することで、他の税理士にはない強みを築くことができるでしょう。

freeeでは、税理士が独立開業する上で必要な準備や、どのように事務所を差別化していくか等について詳しく紹介している「事務所開業ハンドブック」を提供しております。独立開業を検討中でしたら、ぜひご覧ください。

もう集客で悩まない!独立開業の成功に役立つ資料ダウンロード